La tragedia de los comunes fiscales en Guatemala

Cómo las peores municipalidades terminan con más dinero y por qué debemos echar la culpa a la centralización fiscal

1. Introducción

La economía guatemalteca no ha llegado nunca en su historia a florecer. No obstante, esta tragedia tiene como causa otra tragedia. A lo largo de este ensayo propondré que el diseño institucional del país es una causa importante. En particular, me enfocaré en el diseño del sistema tributario, el cual brinda los ingresos a los diferentes niveles de gobierno. En el caso particular de Guatemala, hablaremos del nivel nacional y del nivel municipal.

Aunque resultaría provechoso, este ensayo no trata de tarifas impositivas ni de la configuración de los impuestos[1], sino de la forma en la que se recaudan y se reparten los ingresos fiscales de la nación en la actualidad, de los perversos incentivos del sistema y de las nefastas dinámicas que existen entre recaudador —Gobierno central— y beneficiario —municipio—.

Lamentablemente, Guatemala heredó un sistema de poder centralizado. Por ejemplo, los Países Bajos descentralizó radicalmente su poder gracias a la nueva constitución que adoptó en 1579-81 cuando logró liberarse del régimen de Felipe II de España[2]. A pesar de que Guatemala ha tenido su propia independencia, este proceso político no estuvo acompañado de cambios institucionales de abajo hacia arriba. Cambios que, sin embargo, sí acompañaron a la independencia neerlandesa en el siglo dieciséis y diecisiete, empoderando a las distintas comunidades del país y promoviendo el localismo (McCloskey 2006).

A diferencia de lo que ocurre en otros países del mundo, en Guatemala se asumió un mismo mando de arriba hacia abajo. Más que un cambio de organización política, hubo un cambio de jugadores bajo el mismo sistema, un sistema sumamente centralizado. Este diseño institucional también hace de Guatemala un país muy frágil a los shocks políticos. Estos pueden ocurrir por la influencia de pequeñas mayorías que inducen políticas públicas destructivas que terminan afectando al país entero. Las grassroots, como dirían los estadounidenses, quedaron muy cortas en Guatemala.

Este ensayo tiene como objetivo demostrar que el actual sistema tributario lleva a una tragedia de los comunes en la que existen incentivos perversos que conducen a los siguientes puntos:

- evadir la mayor cantidad de impuestos posible;

- extraer la mayor recaudación posible.

De esta forma, se podría concluir que hay nulos incentivos a reducir impuestos, especialmente los que afectan a las empresas, que son las generadoras de riqueza del país. Esto lleva a una asfixia política que hace que los jugadores involucrados no estén dispuestos a llevar a cabo cambios y que se mantenga una situación indeseable para los ciudadanos del país.

Esta tragedia de los comunes tiene como causa dos aspectos del diseño institucional:

- la centralización de la recaudación fiscal;

- la manera en la cual se reparten los impuestos recaudados hacia las municipalidades.

Además, la centralización fiscal lleva a una falta de competencia tributaria —y de arbitraje tributario—. A lo largo de las siguientes páginas, discutiremos cada una de estas causas, sus consecuencias y sus posibles soluciones, porque la tragedia del común fiscal perjudica el progreso de los guatemaltecos.

2. Los problemas del sistema tributario de Guatemala

2.1 Un diagnóstico general

- Una presión fiscal baja: ¿cómo de baja es?

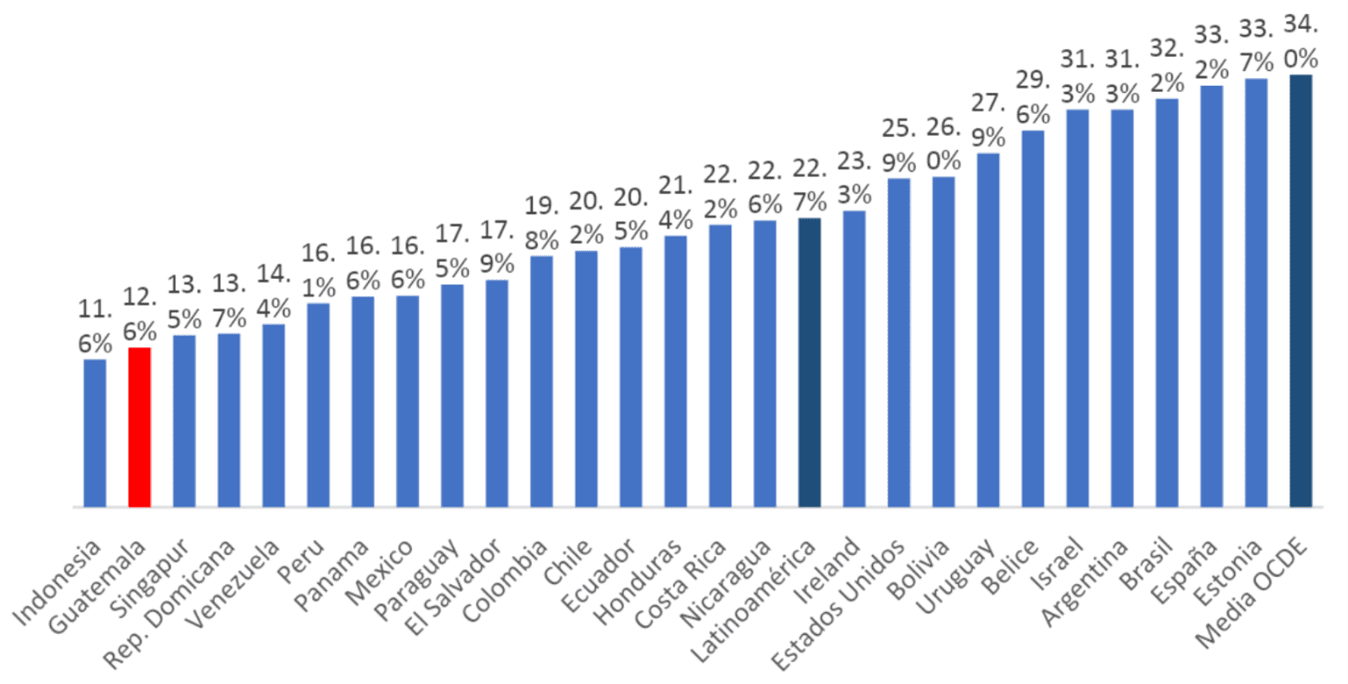

Muchos afirman que la presión fiscal de Guatemala es baja[3]. Con el 12.6% de recaudación de impuestos sobre el producto interno bruto —PIB—, la presión fiscal parece ser baja. Al fin y al cabo, la media latinoamericana es del 22.7% sobre el PIB, mientras la media de los países de la OCDE —los países «desarrollados»— es del 34% del PIB[4].

Figura 1. La presunta presión fiscal baja de Guatemala —2018—

Fuente: Banco Mundial

Eso podría ser cierto, pero cualquier dato macro requiere un entendimiento micro. En el caso de Guatemala, la presión fiscal recae sobre los hombros de unos pocos. En este país, la base tributaria —el número de personas que paga impuestos— es muy reducida. Esto quiere decir que mientras la evasión de impuestos en los países OCDE es baja en Guatemala es de las más altas en el mundo.

Por poner algunos ejemplos, según la SAT, únicamente 2.3 millones de personas pagan en Guatemala su impuesto sobre la circulación de vehículos, mientras que menos de 2 millones —aproximadamente 1.15 millones de personas + empresas—, pagan impuestos como el impuesto sobre la renta —ISR—. Sobre una población de 15 millones de guatemaltecos —o, en el peor de los casos, 17 millones de guatemaltecos— y 5 millones de personas económicamente activas —PEA—, esto implica una evasión masiva de impuestos.

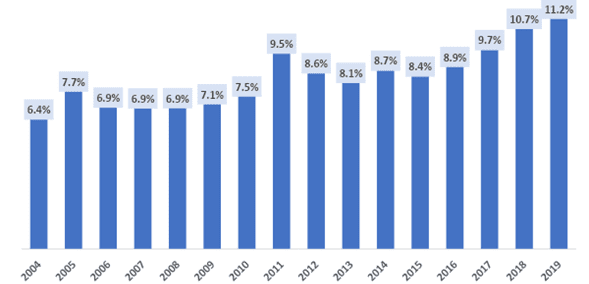

Estos mismos datos se pueden observar en el siguiente gráfico que contempla el número de contribuyentes —como porcentaje de la población adulta— que paga impuestos que no sean el impuesto sobre la circulación de vehículos.

Figura 2. Porcentaje de la población que paga impuestos directos —excluido el impuesto sobre la circulación vehicular—

Fuente: Superintendencia de Administración Tributaria — SAT— [5]

En otras palabras, mientras el producto interno bruto —PIB— mide la actividad económica de toda la población guatemalteca, solo una fracción de esta paga impuestos. Por esta razón, la ratio presión fiscal sobre PIB puede ser engañosa.

- Falta de competitividad

El clima de negocios en Guatemala tiene un aspecto sumamente centralizado. Además de la tributación, casi todas las leyes y regulaciones existen a nivel nacional. La presión fiscal —¿cuántos impuestos cobrar?— y la configuración fiscal —¿qué tipo de impuestos debo tener?— también son asuntos nacionales. Sin embargo, este tipo de organización centralizadora trae consigo grandes problemas. La gran desventaja de fiscalizar y regular de arriba hacia abajo es la eliminación de la competencia institucional.

¿A qué me refiero con competencia institucional? Aunque aún quedaría lejos de asemejarse a un mercado, si se permitiera la competencia tributaria entre entes descentralizados —por ejemplo, municipios—, ocurrirían los siguientes tres procesos:

- los entes —municipios— competirían por la calidad de los servicios públicos

- Los entes —municipios— competirían por el precio de los servicios públicos —nivel + configuración de impuestos—

- Los entes —municipios— competirían con otros municipios por conseguir un mayor número de contribuyentes. Esto sería así porque cada residente de un municipio representaría un nuevo generador de ingresos municipales.

En la actualidad, se podría afirmar que el proceso número 1 ya ocurre, aunque sea de forma imperfecta como veremos más adelante. Si uno no está satisfecho con la gestión municipal, puede mudarse, empezar a vivir en otro municipio y «votar con sus pies». Este tipo de arbitraje municipal ya existe, por muy limitada que sea su existencia.

Sin embargo, por la naturaleza centralizada de la recaudación, el proceso número 2, que incluye la decisión con respecto a la configuración de los impuestos, está completamente ausente en el caso de Guatemala. Es más, esto reduce mucho el valor que representa cada contribuyente municipal adicional, ya que el municipio solo capta una pequeña fracción del valor monetario que representa este contribuyente.

Si este proceso competitivo existiera —condiciones número 2 y número 3—, fomentaría tanto la experimentación como los procesos de ensayo/error y la innovación institucional a nivel municipal. Cada contribuyente representaría un valor monetario y un municipio estaría compitiendo con otros municipios para obtener este valor.

Es a través de estos procesos competitivos como los municipios exitosos consiguen atraer a más contribuyentes y se expanden. Por el contrario, los peores municipios pierden su viabilidad económica y se ven obligados a hacer reformas o perder su relevancia. Sin embargo, y por desgracia, ya que la recaudación es un proceso centralizado, el municipio no es el mayor «ganador» de atraer a un nuevo contribuyente a su comunidad, sino que se externaliza el beneficio de cada contribuyente a un bien fiscal comunal, es decir, a un botín en manos del Gobierno central.

La única forma de que los municipios ganen es mejorar las dos partes de la ecuación. Tal y como describiremos en los siguientes párrafos, fomentar o abstenerse de los controles a la evasión fiscal produciría un costo que recae sobre los municipios y no sobre todo el país.

2.2 La tragedia de los comunes fiscales en Guatemala

Hace más de 40 años, fue Garrett Hardin (1968) quien popularizó el término «tragedia de los comunes». En su versión original, Hardin (1968) aplicó el concepto de la sobreexplotación de un bien comunal —pasto, en este ejemplo— a los ganaderos. Cada pastor obtiene e internaliza el beneficio de usar el pasto, pero externaliza —socializa— el costo a los demás pastores. Ya que todos los pastores tienen el mismo incentivo, el resultado es una sobreexplotación del bien comunal —en este caso, el pasto— y, por tanto, una situación que daña incluso a los propios ganaderos porque se agota el recurso comunal por completo. Incluso si uno de los pastores cuidara el bien comunal, esto no evitaría que otros pastores siguieran racionalmente el incentivo de utilizar el pasto. Los demás seguirían queriendo obtener el máximo beneficio por su uso de la forma más intensiva posible y adelantándose incluso a los demás pastores. En efecto, lo que surge es una carrera al abismo.

Una aplicación interesante del mismo principio viene de la mano de Philipp Bagus. Él aplica el concepto original de Hardin al diseño del euro (Bagus 2010). En resumen, su argumento consiste en que todos los países que están dentro de la eurozona tienen acceso al financiamiento a través del Banco Central Europeo, pero que el costo de usar el financiamiento a través del banco central recae sobre todos los usuarios del euro. En otras palabras, este mecanismo permite que un país dentro de la zona euro internalice el beneficio de financiarse a través del Banco Central Europeo, pero externalice —socialice— el costo de ello a los demás países. Sin embargo, hay que reconocer que la entrada a estos dos bienes comunales no es libre, lo cual puede generar diferentes dinámicas que limiten —pero no eliminen— los incentivos perversos del bien comunal.

Este ensayo no es el primer intento de aplicar la idea de Hardin al public choice y a los presupuestos estatales[6]. Por ejemplo, Brubaker (1997) considera los recursos de uso común fiscal como un caso evidente de tragedia de los comunes. Según Brubaker (1997), «the process creates incentives to strive strenuously to avoid contributions to the common pool while striving equally strenuously to make withdrawals from it» (356). En su explicación, utiliza el término «búsqueda de rentas presupuestarias», pero en lugar de aplicarlo a los municipios, lo aplica a los diferentes programas estatales y ministerios. Cada ministerio trata de aumentar su presupuesto asignado, su fracción del recurso comunal fiscal —la recaudación—. Sin embargo, esta aplicación tiene una importante diferencia con nuestra aplicación a las municipalidades en Guatemala: la propia Presidencia decide quién está a cargo de los programas estatales y ministerios; en cambio, los alcaldes de las municipalidades guatemaltecas no son electos por la Presidencia guatemalteca, sino por elección popular[7].

Una de las consecuencias de esto es que se vuelve rentable vivir de rentas políticas en lugar de vivir de rentas productivas, desincentivando la producción e incentivando el parasitismo político. Estos buscadores de rentas presupuestarias viven a costa de los demás. Como explica Brubaker (1998), tienen menores incentivos para proveer servicios personales, para ahorrar, para adquirir capital humano o para emprender actividades empresariales.

En cualquier caso, una tragedia de los comunes puede surgir cuando se cumplen dos condiciones:

- existe un bien comunal —en este caso, la recaudación central—;

- existe una externalidad negativa —en este caso, la evasión de impuestos—.

Otra forma de interpretar el mismo concepto es por una asimetría entre costos y beneficios. La tragedia surge cuando el beneficio de usar el recurso se internaliza al 100% —todo el beneficio corresponde al usuario— y el acceso al bien comunal es abierto o al menos manipulable —lo cual lleva a una búsqueda de rentas—; pero, al mismo tiempo, el costo del bien comunal se externaliza al menos parcialmente —el costo corresponde a los demás usuarios del bien comunal—.

En resumen, se internaliza el beneficio, pero se externaliza el costo. Esto lleva, en última instancia, a una sobreexplotación del recurso comunal —en este caso, de nosotros los contribuyentes, la base tributaria—.

- Evasión de impuestos

Existe una nefasta asimetría entre el costo fiscal y el beneficio fiscal de cada municipio. Ya que la recaudación y la base tributaria de Guatemala son nacionales —por lo tanto, un recurso comunal desde la perspectiva de los alcaldes—, se genera una tragedia de los comunes fiscal porque cada municipio internaliza el beneficio fiscal, pero puede externalizar —sobre los demás municipios— el costo.

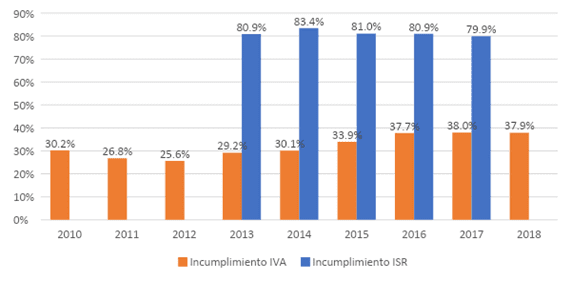

Empecemos por el «costo fiscal». Como veremos en este párrafo, la evasión de impuestos en Guatemala es enorme. Esta evasión se manifiesta en los datos de incumplimiento tributario que publican la SAT y el Ministerio de Finanzas y que se pueden ver en la figura 3.

No solo es alto el incumplimiento tributario, sino que, además, en el caso del IVA, la evasión ha empeorado desde el 2012: de un 25.6% de incumplimiento de IVA ha pasado a un 37.9% de incumplimiento en el 2018. Parte de este empeoramiento se debe a un cambio tributario en el año 2012. Este llevó a que menos empresas y menos personas exigieran factura, por lo que dicho cambio hizo posible una mayor evasión del IVA. Pero, al mismo tiempo, hay que reconocer que existen incentivos más persuasivos aún para este tipo de evasión, que es una de las causas de la tragedia de los comunes fiscales en Guatemala.

Figura 3. Evasión de impuesto sobre la renta —ISR— e impuesto sobre el valor agregado —IVA— en Guatemala

Fuente: Superintendencia de Administración Tributaria — SAT—

Puede, incluso, existir un «pacto silencioso con el diablo» entre las alcaldías y los residentes. A través de este pacto, ambos se verían beneficiados: el alcalde no actuaría en contra de la evasión de impuestos y los residentes no responsabilizarían al alcalde por la falta de servicios públicos. Como resultado, los servicios públicos se proveen a escala pequeña y de forma improvisada. Sin embargo, este «pacto con el diablo» podría llevar el país a la ingobernabilidad y a la anarquía[8].

Por otro lado, existe literatura académica (Diekert 2012) que intenta traducir la tragedia de los comunes en un marco de teoría de juegos —game theory—. Podemos aplicar los mismos principios a la evasión de impuestos. Observen el ejemplo de la tabla 1.

En este ejemplo, un municipio —«municipio X»— toma decisiones anticipando las decisiones de los demás municipios. Su decisión, en parte, dependerá de la decisión de los demás. Colaborar se debe interpretar como «exigir el cumplimiento tributario» en el propio municipio. Si todos los municipios colaboran —estarían «coordinados»—, se reduce la evasión tributaria. Y si, luego, el reparto de los impuestos es equitativo, todos los municipios se verán beneficiados ligeramente. Esto último, está reflejado en la tabla con una mejora de «1» tanto para el municipio X como para el resto de los municipios.

Tabla 1. Incentivos de evasión de impuestos según un modelo de colaboración de teoría de juegos

| Municipio X / Resto de municipios | Colaborar* | No colaborar |

| Colaborar | 1, 1 | -5, -1 |

| No colaborar | 3, -1 | -1, -1 |

*Colaborar = reducir evasión de impuestos, ser «equitativo» en la extracción de rentas[9]

Sin embargo, el potencial beneficio de no colaborar —evadir la mayor cantidad de impuestos posible— es muy lucrativo. Si todos los municipios reducen la evasión de impuestos en sus municipios, pero yo no lo hago en el mío, mi situación mejora mucho más a costa de los demás. Esta posibilidad genera «3» de ganancia para el municipio X, pero una pérdida ligera para el resto de los municipios.

Por último, es muy arriesgado colaborar —exigir el cumplimiento tributario en tu propio municipio— porque no tienes certeza de lo que terminarán haciendo los demás municipios. Si el resto de los municipios dice que colaborará, pero en realidad no colabora —y, por tanto, evade impuestos—, la recaudación será menor y el ingreso municipal también será menor. Pero, si además de eso, tú has reducido la evasión de impuestos en tu propio municipio, terminas con un pierde-pierde.

Entonces, ¿cuál es la decisión racional por parte de los municipios? Efectivamente, «no colaborar», pretender que te importa combatir la evasión de impuestos y fomentar el incumplimiento tributario en tu municipio —«¿el pacto con el diablo?»—. Pero si esta es la decisión «óptima» para un municipio individual, también lo es para los demás municipios.

¿El resultado? La recaudación caerá y la evasión de impuestos aumentará. Por desgracia, por el lado del costo fiscal, los incentivos son perversos.

- La repartición de impuestos: así se divide el «botín»

Procedemos a analizar el lado del beneficio fiscal. Parte de la recaudación guatemalteca es a beneficio de las municipalidades. De hecho, el aporte constitucional a las municipalidades es del 10% del presupuesto nacional —ingresos ordinarios—. Además del aporte constitucional, el 1.5% del IVA —la octava parte del IVA total del 12%— se dirige a las municipalidades —«IVA PAZ»—. Los impuestos sobre la circulación de vehículos y el combustible también contienen aportes específicos hacia los municipios.

La siguiente pregunta es: ¿cómo se dividen los ingresos fiscales que pertenecen a las municipalidades? ¿Qué municipalidad recibe qué? Actualmente se usa la siguiente fórmula:

- 30% distribuido en proporción a la población total de cada municipio;

- 35% distribuido a partes iguales a todas las municipalidades;

- 25% distribuido en proporción a los ingresos propios per cápita de cada municipio;

- 10% distribuido directamente en proporción al número de aldeas y caseríos.

Como consecuencia, la búsqueda de rentas llevaría a (i) ocultar emigración y mentir sobre los números de población —incluso a fraude en los censos nacionales—, a (ii) crear nuevas municipalidades —lo cual va en contra de los intereses de un actual alcalde—, a (iii) sobrerreportar los ingresos propios del municipio y a (iv) registrar nuevas aldeas y caseríos.

De hecho, estos comportamientos son visibles en los datos. Primero, la dificultad para determinar la población guatemalteca manifestó el problema de dividir el «botín» teniendo en cuenta la cifra de población por municipio. Si la emigración no se registra bien, un alcalde podría argumentar que tiene un número mayor de población al que realmente tiene. Varios municipios no permitieron el ingreso de los censistas. Luego está la polémica de los datos del censo del 2018 frente a los datos del registro de ciudadanos de RENAP (Pocasangre 2018). Aunque la diferencia puede ser en parte por migrantes y fallecidos, desconocemos si esto eliminaría la diferencia completa, ya que nadie corroboró estos números.

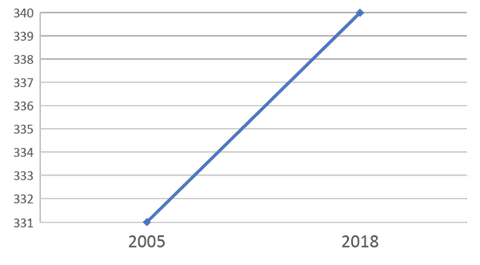

En segundo lugar, el número de municipalidades se ha incrementado, pero poco. En más de una década, el incremento ha sido de 3% —de 331 a 340 municipios—. Pero existe una explicación lógica para ello: los usuarios de la base tributaria son los alcaldes. A ellos no les conviene que entren nuevos alcaldes a explotar el mismo recurso comunal, porque eso reduciría el ingreso de cada alcalde individual. Es más, es posible que los alcaldes estén incentivados a mantener aldeas en el subdesarrollo para evitar que estas puedan convertirse en municipios en la medida que crezcan. Si estas aldeas logran llegar a ser municipios, la consecuencia para el alcalde sería perder parte de sus rentas.

Figura 4. Número de municipios en Guatemala —2005 a 2018—

Fuente: Instituto Nacional de Estadística de Guatemala —INE— y Tribunal Supremo Electoral de Guatemala —TSE—

En tercer lugar, el 25% distribuido de forma proporcional a los ingresos propios per cápita de cada municipio también genera incentivos perversos. Esto a pesar de su intención original: lograr que los municipios fueran menos dependientes de las transferencias del Gobierno central y tuvieran mayor autosostenibilidad. Uno de los incentivos perversos llevó a que algunos municipios hayan tratado de reclasificar subsidios, subvenciones y donaciones como ingresos propios, mientras otros incluso han declarado ingresos sin respaldo financiero.

Otro incentivo perverso es que el municipio puede dedicarse a la compra y venta de bienes y servicios sin «ánimo de lucro». No obstante, el ánimo de lucro es difícil de definir en la práctica, ya que se pueden «esconder» ganancias empresariales como salarios laborales —distribuyendo rentas empresariales como compensación laboral—. De todos modos, esto nos

lleva a una clara contradicción. El mecanismo de precios asegura una mayor eficiencia en la gestión de recursos en manos privadas que en manos públicas (Mises 1944). Sin embargo, la repartición de impuestos a base de «ingresos municipales» incentiva la sustitución de la iniciativa privada por la iniciativa pública —aquí un ejemplo de una empresa pública municipal—. Es otro ejemplo del antiprogreso inherente al sistema de reparto de impuestos.

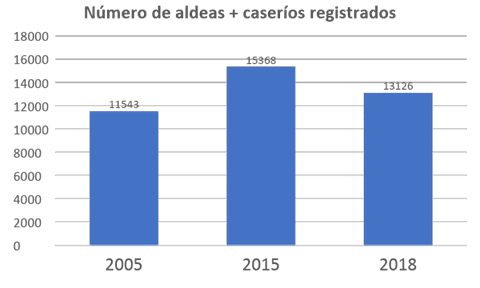

En cuarto y último lugar encontramos el número de aldeas y caseríos registrados —el 10% del ingreso es proporcional al número de aldeas y caseríos—. Aquí podemos observar una proliferación de aldeas a lo largo de los años:

Figura 5. Número de aldeas y caseríos registrados en Guatemala —2005 a 2018—

Fuente: Secretaría de Planificación y Programación de la Presidencia —SEGEPLAN— y el Registro Nacional de Lugares Poblados del Instituto Nacional de Estadística de Guatemala —INE—

Uno podría argumentar que esto es «natural» por el crecimiento poblacional en Guatemala; pero, en muchos casos, el número de aldeas ha crecido muchísimo más que la población municipal. De hecho, los incentivos —búsqueda de rentas— han llevado a un fraude tan flagrante que los municipios se han inventado aldeas (García 2018). Pero, incluso si el registro de aldeas y caseríos fuera correcto (Morales Rodas 2019), sigue existiendo un incentivo a la proliferación de aldeas, ya que un municipio recibe un mayor ingreso cuando cuenta con un mayor número de aldeas.

En la tabla 2, podemos ver algunos de los ejemplos más extremos:

Tabla 2. Selección de municipios con mayor crecimiento de aldeas + caseríos que de población

| Municipio | Aumento (%) población de 2002-2018 | Aumento (%) total aldeas + caseríos de 2002-2018 | Factor |

| San Francisco el Alto | 72.1% | 1914.3% | 26.5x |

| San Carlos Sija | 40.1% | 137.0% | 3.4x |

| Santa Bárbara | 48.2% | 900.0% | 18.7x |

| Malacatancito | 54.2% | 128.3% | 2.4x |

| Olopa | 63.4% | 156.5% | 2.5x |

Fuente: Instituto Nacional de Estadística de Guatemala — INE—

La curiosa caída de 2015 a 2018 se debe a mayores controles estatales. El INE ha empezado a utilizar controles estadísticos y revisiones topográficas, lo cual ha llevado a la eliminación de aldeas «falsas». Con esto resulta obvio que la proliferación de aldeas ha sido una reacción incentivada por el diseño de las reglas. Un alcalde con más aldeas y caseríos recibe una mayor parte de la recaudación destinada a los municipios.

Aunque el INE podría tener como objetivo corregir todas las aldeas falsas —un trabajo imposible[10]—, sigue existiendo el mismo incentivo para crear aldeas y caseríos «legítimos», lo cual podría perjudicar el progreso económico en Guatemala. En lugar de estar preocupados por mejorar la calidad de los servicios municipales y atraer empresas y nuevos residentes, los alcaldes pueden dedicarse a cumplir con lo mínimo que requiere la legislación actual para que una zona —por ejemplo, una colonia— se pueda convertir en aldea o caserío. En ese sentido, los alcaldes están optimizando sus resultados conforme a las reglas del juego. Sería más fructífero cambiar las reglas que quejarnos de los alcaldes.

- Conclusión

En efecto, ocurrió exactamente lo que predice la teoría de public choice. Los usuarios —los municipios— del recurso comunal —la recaudación— han tratado de maximizar sus rentas. Esto ha llevado a una búsqueda de manipulación eficiente de las métricas que determinan la asignación de los impuestos. Además, también ha sido un objetivo la alta evasión de impuestos y la escasa colaboración por parte de las municipalidades en combatir la evasión. La base tributaria reducidísima que tiene Guatemala se convierte en el recurso comunal sobreexplotado.

Aunque la carga fiscal pareciera baja, recae sobre pocos hombros en Guatemala. Muchos municipios son free riders, en el sentido de que no aportan absolutamente nada a la recaudación fiscal, pero si extraen rentas del recurso fiscal comunal. La tragedia del común fiscal existe en Guatemala y ningún sinfín de recursos dirigidos hacia el monitoreo, la capacitación y la auditoría va a cambiar los incentivos perversos que constituyen la esencia del sistema actual. Cualquiera de estas medidas lograría, como mucho, tratar los síntomas, pero no la enfermedad.

Es más, se vuelven sumamente complicadas las reformas tributarias y las reducciones de impuestos, ya que reduce el botín a repartir: sería una reforma, en definitiva, en contra de los intereses de los alcaldes.

- Los villanos ganan

Una de las pocas formas de que los alcaldes avancen sus intereses particulares es jugar este juego a la perfección: reducir los pagos de ISR e IVA que provienen de sus municipios y extraer la mayor recaudación posible del resto del país —en efecto, de los demás alcaldes—. Esto lleva a una carrera hacia abajo.

Los municipios —y los alcaldes— que juegan según las reglas y se preocupan por luchar contra la evasión de impuestos para eliminarla terminan ganando nada. En la medida en que se logre reducir la evasión de impuestos en un municipio, el mismo se verá afectado negativamente. Es decir, los ciudadanos del municipio perderían parte de sus rentas mientras que las rentas de los otros municipios aumentarían. Esto incluso podría afectar políticamente al alcalde, pues los ciudadanos —y empresas— podrían optar por un alcalde que sí les permita evadir impuestos.

Como resultado en la actualidad, no existen incentivos a nivel local para combatir la evasión de impuestos. Es evolución darwiniana, pero al revés: los peores, no los mejores, desde el punto de vista de la ciudadanía, terminan con más recursos públicos. Esto es una posible explicación —aunque sea parcial— de los altos niveles de corrupción que está sufriendo el país. Y no hay perspectiva de mejora en el corto plazo.

2.3 Una forma de resolver la tragedia de los comunes: la descentralización fiscal a través de zonas económicas especiales

- El federalismo y el «localismo» como soluciones

Brennan y Buchanan (1980) argumentan que la competencia tributaria puede ser un instrumento muy eficaz para evitar la «sobreexplotación» del contribuyente. La movilidad de la base tributaria impide que los gobiernos —procurando optimizar su renta— sean capaces de imponer impuestos excesivos y lograr el punto óptimo de la curva de Laffer[11]. Esta idea de Brennan y Buchanan es un argumento a favor de la descentralización fiscal[12].

Por tanto, una solución simple es cambiar la naturaleza del bien comunal. Si el municipio es dueño únicamente de su propio bien tributario municipal, en lugar de ser dueño de una fracción de un bien tributario comunal, desaparecen los incentivos a la evasión de impuestos y a la búsqueda de renta previamente descrita. La razón es que la externalidad negativa ahora se internaliza en las finanzas del municipio.

Sin embargo, esta solución tan sencilla ha sido imposible gracias a la Constitución de Guatemala. Esto quedó de manifiesto con el impuesto sobre bebidas alcohólicas que pretendió imponer el alcalde de Mixco, Neto Bran[13] (Castañeda 2009). La Constitución de Guatemala explícitamente prohíbe la recaudación municipal; es decir, se basa en un sistema político centralizado. En otras palabras, los municipios pueden proveer servicios y cobrar por ellos —por ejemplo, el manejo de desechos y basura—, pero no pueden imponer un impuesto. Esto evita la imposición de impuestos arbitrarios de la mano de alcaldes oportunistas; pero también evita la competencia tributaria entre diferentes regiones del país y que los guatemaltecos tengan mayores posibilidades de «votar con sus pies» en lugar de esperar que el siguiente presidente sea el salvador de la República.

Por lo tanto, parece que la única forma de conseguir esta descentralización fiscal[14], salvo una improbable reforma constitucional, es el surgimiento de diferentes zonas económicas especiales. Estas tendrían la autonomía de determinar sus propios impuestos —y los niveles de los mismos— y competirían con otras zonas económicas especiales dirigidas por otros administradores.

- ¿La única alternativa viable? Las zonas económicas especiales

Varios países que por sus respectivos pasados han heredado un sistema centralizado han logrado descentralizar su gestión pública a través de las zonas económicas especiales —SEZs, por sus siglas en inglés—. Con frecuencia, estos países enfrentaban los mismos problemas que Guatemala. El impasse político a nivel nacional había hecho imposible las reformas tributarias, regulatorias y judiciales necesarias para salir adelante, mientras los grupos de presión tenían secuestrado el poder legislativo por interés particular.

Las zonas económicas especiales son una especie de zonas francas, pero con mayor autonomía. En los países que hoy en día sirven de ejemplo de su éxito, estas tienen la libertad de hacer lo siguiente:

- determinar su política tributaria —y se hacen responsables de la recaudación—;

- determinar sus políticas regulatorias y monitorear sus regulaciones;

- emitir licencias;

- determinar a qué tribunal o árbitro legal tienen que o pueden acudir sus participantes en caso de conflicto.

En general, estas zonas no imponen restricción alguna sobre (a) el tipo de empresas que se pueden establecer dentro del territorio —no se excluyen industrias— ni sobre (b) la residencia de personas naturales dentro de la zona.

El Gobierno se comporta como un socio pasivo de estas zonas autónomas. La idea principal es que el Gobierno no interfiera con las políticas de la administración de la zona, pero que sí reciba un porcentaje de los beneficios. En la mayoría de los casos, este beneficio es un porcentaje de los impuestos recaudados dentro de la zona. En otros casos, según un modelo landlord, este beneficio es un porcentaje de los alquileres de las propiedades dentro de la zona —como es el caso de Dubai—.

Aunque este no es el lugar adecuado para discutir con todo el detalle el potencial de las zonas económicas especiales y autónomas, debe quedar claro que esta es la única vía para descentralizar la gestión pública en Guatemala. Si la descentralización política es imposible en la estructura política actual, las zonas económicas especiales han demostrado ser la vía alterna para descentralizar un país.

Por desgracia, las dos figuras legales que existen en la actualidad en Guatemala, las Zonas Francas y las Zonas Libre de Industria y Comercio —ZOLICs— no cuentan con esta autonomía. Por lo tanto, un siguiente paso importante sería una reforma de estas figuras para que permitieran una mayor autonomía de estas zonas económicas. En Honduras, ya han comenzado a crear una especie de zona franca que cuenta con esta autonomía. Son denominadas Zonas Especiales de Desarrollo Económico o ZEDEs[15] y parecen prometedoras (Fernández y Dirkmaat 2019).

Con zonas autónomas de este tipo se resolvería la tragedia de los comunes fiscales, ya que la propia zona autónoma determinaría sus propias tarifas impositivas, recaudaría sus propios impuestos y estaría a cargo de gastar estos mismos. Además, si se permite la creación de una variedad de zonas autónomas, cada una con sus propios gestores, habrá competencia entre distintas zonas por precio —tarifas impositivas— y por calidad —provisión de servicios públicos—. Esto eliminaría la asimetría entre costos fiscales y beneficios fiscales. La continua búsqueda de rentas podría volver a estar enfocada en producir mejores servicios públicos para la ciudadanía.

3. Conclusión: la esperanza del autor

El propósito del autor no es dar una respuesta final a las diferentes preguntas que surgieron en esta investigación. Este trabajo sí tiene como propósito diagnosticar un mal innato del sistema tributario guatemalteco.

Ya que una descentralización de poder —recaudación + gasto a un nivel más local— es imposible por la presente Constitución de Guatemala, se ofrece una alternativa: la descentralización fiscal a través de la creación de zonas económicas especiales. Llegó el momento de debatir esta y otras alternativas y tomar acción para asegurarnos de un futuro próspero para Guatemala.

Referencias

Bagus, Philipp. 2010. The Tragedy of the Euro. Auburn (Alabama): Ludwig von Mises Institute.

Brennan, Geoffrey y James. Buchanan. 1980. The Power to Tax. Cambridge University Press.

Brubaker, Earl R. 1997. «The Tragedy of the Public Budgetary Commons». The Independent Review 1 (3): 353-370.

Castañeda, José Miguel. 2019. «CC corrige a Neto Bran por cobro municipal a bebidas alcohólicas». Soy502, 11 de febrero del 2019. https://www.soy502.com/articulo/cc-le-63338.

Diekert, Florian K. 2012. «The Tragedy of the Commons from a Game-Theoretic Perspective». Sustainability 4: 1776-1786.

Fernández Méndez, Daniel y Olav Dirkmaat. 2019. Informe Especial de Honduras 2019. Impacto económico de una zona de empleo y desarrollo económico (ZEDE) en Honduras. UFM Market Trends: Guatemala. https://trends.ufm.edu/informe/honduras-zede-2019/.

García, Enrique. 2018. «Aldeas fantasma, aparecen sin ningún control». elPeriódico, 23 de junio del 2018. https://elperiodico.com.gt/nacion/2018/06/23/aldeas-fantasma-aparecen-sin-ningun-control/.

Hardin, Garrett. 1968. «The Tragedy of the Commons». Science 162 (3859): 1243-1248.

McCloskey, Deirdre N. 2006. The bourgeois virtues: ethics for an age of commerce. Chicago: The University of Chicago Press.

Mises, Ludwig von. 1944. Bureaucracy. New Haven: Yale University Press.

Morales Rodas, Sergio. 2019. «INE ajusta más de dos mil lugares poblados a municipalidades». Prensa Libre, 10 de enero del 2019. https://www.prensalibre.com/guatemala/politica/ine-ajusta-mas-de-dos-mil-lugares-poblados-a-municipalidades/.

Pocasangre, Henry. 2018. «¿Cuántas mujeres y cuántos hombres hay en Guatemala?». República., 14 de julio del 2018. https://republica.gt/2018/07/14/renap-cuantas-mujeres-y-hombres-guatemala/.

Wrede, Matthias. 1999. «Tragedy of the Fiscal Common?: Fiscal Stock Externalities in a Leviathan Model of Federalism». Public Choice 101 (3/4): 177-193.

[1] Una de las tragedias de Guatemala es que el sistema tributario actual grava —y desfavorece— el ahorro, la inversión y la producción. En cambio, no grava, sino que favorece, el consumo.

[2] La cita completa de McCloskey dice lo siguiente: «So it was that in Europe the competing states, as McNeill and many others such as Alan Macfarlane and Eric Jones and Jean Baechler have stressed, made for a certain intellectual and therefore economic freedom. “The expansion of capitalism”, wrote Baechler in 1971, “owes its origins and raison d’être to political anarchy”. “The plurality of small states in Europe”, Macfarlane argues, “autonomous but linked by a common history, religion, and elite language, almost incessantly at war and when not at war, in fierce cultural and social competition, was the ideal context for rapid productive and ideological evolution”. “In purely dialectical fashion”, writes Joel Mokyr in 2002, echoing Schumpeter’s logic, “technological progress creates [vested interests] that eventually destroy it. […] For a set of fragmented and open economies […] this result does not hold”. Think of the Renaissance, the Reformation, the glories of a Dutch Republic beset on every side» (McCloskey 2006, 40).

[3] Entre los que hacen esta afirmación, se encuentra, por ejemplo, la Comisión Económica para América Latina —CEPAL—.

[4] El mismo argumento se elabora en el artículo «Guatemala “gana” en esfuerzo fiscal a los países europeos», publicado en UFM Market Trends por Daniel Fernández.

[5] Por desgracia, la obtención de datos para hacer investigaciones en Guatemala es un reto en sí mismo. La falta de transparencia con respecto a los mismos convierte la labor de recolección en una auténtica odisea. Muchos de los datos presentados a lo largo de este trabajo —por ejemplo, de la SAT— no son públicos, son difíciles de encontrar y proceden, en algunos casos, de fuentes tan atípicas como cartas escaneadas. Otros se encontraban dispersos, e incluso incompletos, y yo mismo me he dado a la labor de sumar valores individuales para su uso.

[6] Es curioso que cuando hablamos de ganado y pasto, solemos argumentar desde la perspectiva de los pastores —los usuarios del bien comunal—, mientras que cuando hablamos de impuestos, nos preocupamos más por la perspectiva de los afectados, en este caso, los contribuyentes —los cuales representan el bien comunal—.

[7] Esta es una de las razones de por qué los alcaldes en los Países Bajos no son electos, sino nombrados por el Ministerio del Interior —y confirmados por el rey—. Si un alcalde «no colabora», lo reemplazan por uno «más obediente».

[8] Un claro ejemplo de esta ingobernabilidad se encuentra en el hecho de que el 18% de los municipios —62 municipios en total— no recaudan IUSI.

[9] Como veremos más adelante, equitativo en términos concretos significa (a) no «mentir» acerca del tamaño de tu población, (b) no «mentir» sobre tus ingresos municipales y (c) no registrar aldeas y caseríos «falsos».

[10] Básicamente, el Gobierno no tiene ninguna idea de cuántas aldeas existen realmente.

[11] Puede encontrar más información sobre la curva de Laffer aquí. El punto óptimo en la curva de Laffer corresponde a la tarifa impositiva que maximiza el ingreso fiscal del Gobierno. Sin embargo, el punto óptimo del progreso económico es diferente y está por debajo del óptimo de la curva de Laffer. Es decir, un país debe encontrar las tarifas óptimas que maximizan el bienestar económico de sus ciudadanos en lugar de las tarifas que maximizan la recaudación total en el corto plazo.

[12] Cabe resaltar que, como Wrede (1999) argumenta, en algunos casos, los impuestos nacionales y los impuestos locales se traslapan, lo cual lleva a una situación no deseada, que es muy similar a tener únicamente impuestos nacionales y una base tributaria inamovible. Suiza es un perfecto ejemplo de esto: los impuestos nacionales son estrictamente limitados y políticamente difíciles de modificar, por lo que los impuestos nacionales casi no interfieren con los impuestos locales —cantonales—.

[13] Puede leer la noticia entera aquí.

[14] En una excelente contribución, Carroll Ríos de Rodríguez (2020) expone de mucha mejor forma las ventajas de una Guatemala descentralizada, incluso hasta el nivel municipal, en La descentralización efectiva: Los aportes de Charles Tiebout y Vincent y Elinor Ostrom, también publicado por el Centro para el Análisis de las Decisiones Públicas —CADEP— de la Universidad Francisco Marroquín.

[15] La primera Zona Especial de Desarrollo Económico (ZEDE) de Honduras fue lanzada este año. Aquí encuentra más información.